МАТЕРИАЛЫ КРУГЛОГО СТОЛА

“РАЗВИТИЕ ВЕКСЕЛЬНОГО РЫНКА”

28.11.2003, Москва, Совет Федерации

Информационно-аналитический доклад Ассоциации участников вексельного рынка

(Евсюков Сергей Григорьевич,исполнительный директор АУВЕР)

Развитие вексельного оборота в направлении организованного рынка коммерческих бумаг: препятствия и наши задачи.

Причины особой надежности векселей и привлекательности этого финансового инструмента в хозяйственном обороте кроются в его особых, только ему присущих свойтсвах:

В силу этих качеств векселя активно используются в качестве инструмента краткосрочного кредита в условиях затрудненной оценки кредитного риска. Как указывается в материалах Заседания Правительства 11.11.03 "О мерах по развитию финансовых рынков в Российской Федерации", подготовленных Минэкономразвития России, "…Векселя занимают наибольшую долю в совокупном объеме долговых инструментов. Как кредитные организации, так и реальный сектор используют векселя как наиболее доступный источник финансирования оборотных средств. Векселя от облигаций выгодно отличают отсутствие необходимости регистрации, упрощенный и менее затратный механизм выпуска. Одновременно доходность векселей в целом выше, чем корпоративных облигаций, что повышает привлекательность данного инструмента для кредитора."

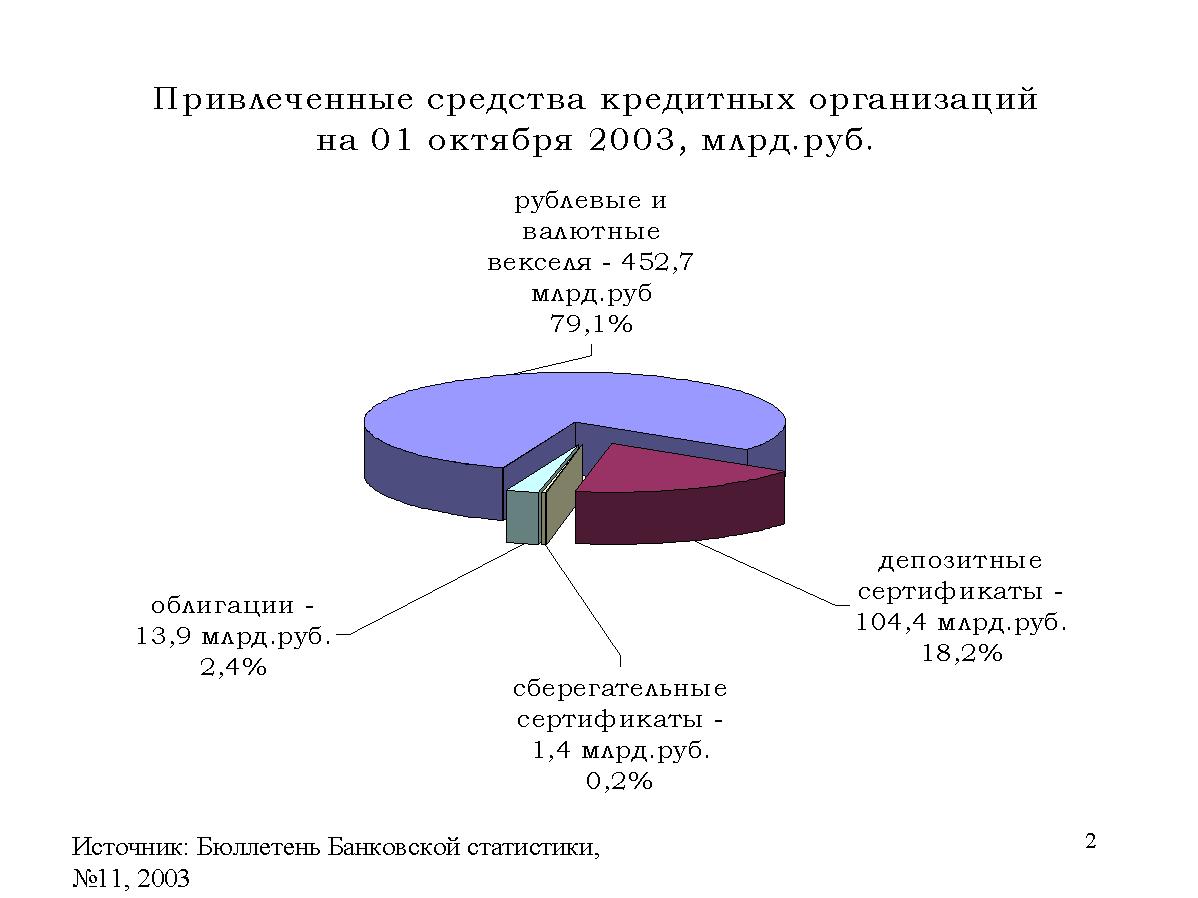

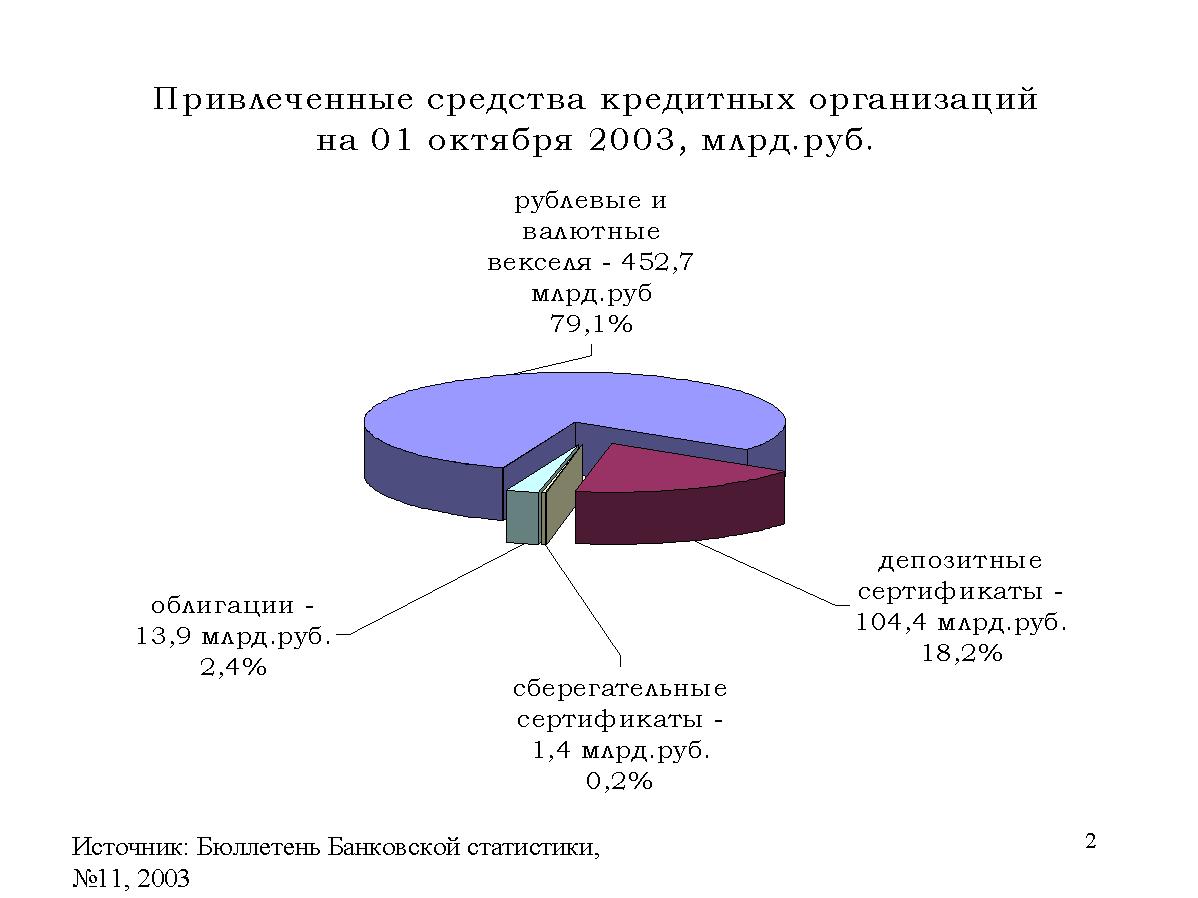

На сей день рынок векселей является крупнейшим сегментом российского рынка ценных бумаг. Его годовой оборот, по оценкам, сопоставим с величиной валового внутреннего продукта России (более 10 трлн.рублей в 2002 году). Только кредитными организациями, по данным банковской статистики на 1 сентября 2003 года, посредством выдачи рублевых и валютных векселей привлечено денежных средств на сумму около 451 млрд.руб. - то есть более трех четвертей всех привлеченных средств кредитных организаций.

Кредитными организациями на эту дату было учтено небанковских векселей на сумму 185,85 млрд.руб.

Отсюда следует оценка порядка величины находящихся в обороте векселей в размере 1 трлн.руб., а годового оборота рынка порядка ВВП России (10,8634 трлн.руб. в 2002 г.). По оценкам АУВЕР, только векселя Сбербанка РФ имеют оборот в размере до 1/3 ВВП.

Объем векселей предприятий оценить затруднительно в силу отсутствия достоверной статистики.

Обороты вексельного рынка в несколько раз превышают обороты рынка корпоративных эмиссионных бумаг (акций и облигаций).

Оценки сроков векселей как для финансового так и для реального сектора можно получить из данных банковской статистики. Анализ данных в Бюллетене банковской статистики приводит к следующим результатам.

В структуре выданных кредитными организациями векселей наибольшую часть 29% составляют векселя сроком от 6 месяцев до 1 года, несколько меньше доля векселей со сроком от 1 до 3 лет. Кстати, примерно такая же структура характерна и для кредитов, предоставленных предприятиям и организациям.

На сегодняшний день векселя являются основным корпоративным инструментом денежного рынка, источником пополнения оборотных средств как в финансовом, так и в реальном секторе российской экономики.

Следовательно, проведение эффективной и полноценной денежно-кредитной политики невозможно без достоверной статистической информации и влияния на вексельный рынок, тем более, в условиях отсутствия нормального механизма рефинансирования хозяйственного оборота. Имеются основания для постановки вопроса о создании такого механизма на базе переучета товарных векселей.

Относительно регулирования вексельного рынка следует подчеркнуть, что роль государства минимальна, регулятор отсутствует. Рынок функционирует на основе саморегулирования, единственным саморегулятором является Ассоциация участников вексельного рынка (АУВЕР), созданная в 1996 г. крупнейшими участниками рынка по инициативе Банка России.

Основными нормативными актами являются международные Женевские конвенции о векселях и федеральный закон "О переводном и простом векселе" №48 ФЗ от 11 марта 1997г. который на сегодняшний день представляется устаревшим и неполным.

Российский вексельный рынок развивается в русле мировых тенденций. В мировой практике на вексельном рынке выделяется такой инструмент, как коммерческие бумаги.

В международной практике под ними обычно понимаются краткосрочные векселя, выдаваемые сериями для публичного привлечения взаймы денежных сумм (promissory notes в США), в некоторых странах (например, Франция), а также депозитные сертификаты кредитных организаций. Рынок коммерческих бумаг не регулируется или слабо регулируется государством, благодаря чему и используется для пополнения оборотных средств (где важна оперативность) как реальным, так и финансовым секторами экономики. Он строится на основе саморегулирования на базе раскрытия информации. Этот рынок является самым быстрорастущим, достигая в некоторых странах половины объема рынка облигационных займов. Следует указать и на используемую форму электронного документа, что обеспечивает минимум риска мошенничеств, в частности, подделки, так распространенной на российском рынке, позволяет использовать всю мощь современных информационных технологий. В международной практике максимальные сроки коммерческих бумаг составляют от 9 мес. (США) до 1 года (Франция).

Объемы рынка весьма велики. На крупнейшем в мире рынке коммерческих бумаг в США максимум объема обязательств в обороте имел место на рубеже 2000 - 2001 гг., достигнув величины 1,602 трлн. долларов. В составе активов взаимных фондов денежного рынка коммерческие бумаги занимают около 30% (29.5% на сентябрь 2002г.) Что касается саморегулирования, то на американском рынке существует т.н. the Commercial Paper Issuers Working Group (CPIWG) - независимое собрание, организованное, как и АУВЕР в 1996г., и объединяющее такие корпорации, как ExxonMobil Corporation, IBM Corporation, General Motors Acceptance Corp., Philip Morris и многие другие. Оборот бумаг обслуживает депозитарно-трастовая компания (Depository Trust Company -DTC).

Де-факто рынок коммерческих бумаг существует и на российском рынке ценных бумаг - это наиболее ликвидные векселя заемщиков, добросовестно раскрывающих информацию и скрупулезно соблюдающих интересы кредиторов.

В настоящее время в России сложилась основа организованной части вексельного рынка в виде существующего рынка векселей в качестве краткосрочных инструментов финансирования оборотных средств.

Этот механизм реализуется в организованом рынке векселей. Он базиурется на сложившихся обычаях и традициях, с одной стороны, а также на основе соблюдения правил допуска бумаг и участников на организованный рынок и раскрытия информации.

Организованный рынок предполагает отбор и классификацию как бумаг, так участников рынка, с точки зрения рисков и стандартных процедур.

Информационная система Организованного вексельного рынка АУВЕР ( ) представляет собой совокупность правил и стандартов, вычислительных средств, программного обеспечения, баз данных, телекоммуникационных средств и другого оборудования, обеспечивающих возможность поддержания, хранения, обработки и раскрытия информации, необходимой для совершения и исполнения сделок с векселями, заключаемых вне ИС ОВР.

) представляет собой совокупность правил и стандартов, вычислительных средств, программного обеспечения, баз данных, телекоммуникационных средств и другого оборудования, обеспечивающих возможность поддержания, хранения, обработки и раскрытия информации, необходимой для совершения и исполнения сделок с векселями, заключаемых вне ИС ОВР.

Правила допуска векселей и допуска участников вексельного рынка в ИС ОВР имеют целью создание организованного внебиржевого рынка векселей, в т.ч. коммерческих бумаг, для уменьшения кредитных рисков и трансакционных издержек его участников, включая инвесторов, на основе постоянного раскрытия информации о бумагах и заемщиках. В информационной вексельной системе АУВЕР не осуществляется обращение векселей (заключение гражданско-правовых сделок, влекущих переход прав собственности на них). Информационная вексельная система АУВЕР является системой информационного обеспечения внебиржевого организованного рынка векселей.

Конечной целью развития ИС ОВР является осуществление поставки против платежа на вексельном рынке, путем депонирования векселей в депозитарии и проведения расчетов через Расчетную палату и далее организация биржевого рынка коммерческих бумаг как наиболее ликвидных векселей.

Используя ИС ОВР, заемщики получают дешевый и мобильный доступ к кредиту, с минимумом регулятивных и налоговых издержек. Котируя свои векселя на организованном вексельном рынке в соответствии со стандартами АУВЕР, заемщики укрепляют свою известность и репутацию, демонстрируя свою кредитоспособность и тем самым удешевляя кредит.

Между тем, до сих пор на вексельном рынке России, в частности, не преодолены весьма существенные недостатки, не позволяющие развиваться и порой дискредитирующие этот удобный и надежный инструмент. К их числу следует отнести:

- Отсутствует вексельная дисциплина, т.е. “строгое выполнение всех требований, как формальных, так и материальных, предъявляемых к вексельным обязательствам когда каждый уверен, что находящийся у него вексель действительно предоставляет ему все права, вытекающие из факта обладания вексельным документом и что обязанные по векселю лица точно выполнят, а в случае надобности, будут государственной властью принуждены выполнить взятые ими на себя обязанности”.

- Не обеспечен процессуально строгий и быстрый порядок взыскания по протестованным векселям.

- Недоступна информация по протестованным векселям.

- Не решена проблема безопасности - имеет место мошенничество, причем в огромных масштабах.

Необходимо обезопасить хозяйственный оборот от ненадежных векселей. Необходимы меры, не затрудняющие вексельного обращения, но поддерживающие должную вексельную дисциплину и экономическую безопасность.

Решать эту задачу возможно, только обращаясь с вексельным рынком исходя из принципа “не навреди!”.

Основные направления государственной политики и меры в сфере вексельного обращения, на наш взгляд, должны обеспечивать:

Эти направления Состоят они в следующем.

Предлагаемые меры будут иметь значительные положительные юридические и социально-экономические последствия

1) Устранение пробелов в законодательстве. Принятие данных мер позволит устранить правовые риски при осуществлении займов путем выдачи векселей, обеспечит защиту прав кредиторов, укрепит вексельную дисциплину. Получат дальнейшее развитие нормы Гражданского кодекса РФ, устанавливающие принципы свободы договора и свободы перемещения финансовых средств на территории Российской Федерации, предусматривающей возможность выдачи заемщиком при получении взаймы денежных сумм векселя.

Финансирование оборотных средств. Дороговизна банковских ссуд, трудность доступа к ним привели к тому, что доля финансирования хозяйства через банковские кредиты в Российской Федерации до сих пор является одной из самых низких в мире. Предприятия финансируются за счет взаимных долгов друг другу. Велика доля кредиторской задолженности в источниках оборотных средств хозяйства, в т.ч. просроченной задолженности. Подобная структура финансирования замедляет оборачиваемость средств, вызывает огромные убытки от неплатежей и сокращения производства.

Коммерческие бумаги создают механизм для частичного замещения сложившейся системы финансирования оборотных средств через взаимные неплатежи, риски и потери - на обращаемые, принятые в международной практике инструменты (коммерческие бумаги), которые способны привлекать инвесторов, в т.ч. иностранных, быть ликвидными, доходными, обращаться на организованном рынке и нести меньшие риски. Предприятиям будет обеспечен более легкий, дешевый и с меньшими регулятивными издержками доступ к финансированию. Множественность инвесторов, вместо концентрации долгов в руках немногих кредиторов, создаст более устойчивую финансовую базу предприятий. Биржевой рынок расширит спрос на векселя, сделает их доступными тем инвесторам, которые находятся сейчас вне узкого круга участников вексельного оборота.

Рост доли внутреннего кредита, направляемой на финансирование реального сектора. В России по прежнему велика доля внутреннего кредита, направляемая на покрытие долговых требований государства. В то время как в индустриальных странах эта доля составляет не более 5-20% внутреннего кредита. Коммерческие бумаги, выдаваемые наиболее крупными предприятиями, позволят при выросшей осторожности государства в заимствованиях переключить значимую часть финансовых потоков на обслуживание потребностей в кредитовании реального сектора.

Снижение издержек и рисков обращения валового продукта. Не менее 50% расчетов в хозяйстве происходят с помощью бартера и денежных суррогатов. Предприятия несут огромные издержки, связанные с замедлением скорости расчетов, искажением рыночных цен, перемещением части оборота из легальной в теневую экономику. Коммерческие бумаги дают возможность пополнить деньгами оборотные средства крупнейших предприятий, увеличить денежную составляющую в их расчетах.

Расширение состава инвесторов, передающих средства хозяйству. Коммерческие бумаги снижают остроту дефицита в ликвидных и доходных, с приемлемыми рисками финансовых инструментах, являясь по сути дела “секьюритизированными” ссудами крупнейшим и наиболее надежным российским компаниям. Создается единый ряд финансовых продуктов предприятий - от коммерческих бумаг к облигациям и далее к обыкновенным и привилегированным акциям.

Переключение фондового рынка на обслуживание реального сектора. В 90-е годы был создан рынок ценных бумаг, нацеленный преимущественно на спекулятивную составляющую, на покрытие нужд государства. Коммерческие бумаги вместе с другими мерами дают возможность изменить направленность денежных потоков на финансовом рынке, передать средства инвесторов на вложения в оборотные средства, на обслуживание экономического роста.

Снижение рисков в банковской системе и создание механизма рефинансирования с использованием векселей. Коммерческие бумаги “секьюритизируют” банковские ссуды крупнейшим компаниям, придают им ликвидность, превращают в обращающиеся финансовые инструменты, обеспечивают справедливое ценообразование на них. В этой связи будут снижены риски кредитных портфелей важнейших банков, повышена их финансовая устойчивость. С другой стороны, коммерческие бумаги

дают возможность Банку России апробировать механизмы рефинансирования банков для кредитования реального сектора с использованием векселей. При этом раскрытие информации по векселям (коммерческим бумагам), стандартность, обездвиживание векселей в биржевой системе, открытость и ликвидность рынка формируют предпосылки для эффективного и безопасного механизма рефинансирования.